AWS收入增速开始放缓,利润亦受到挤压

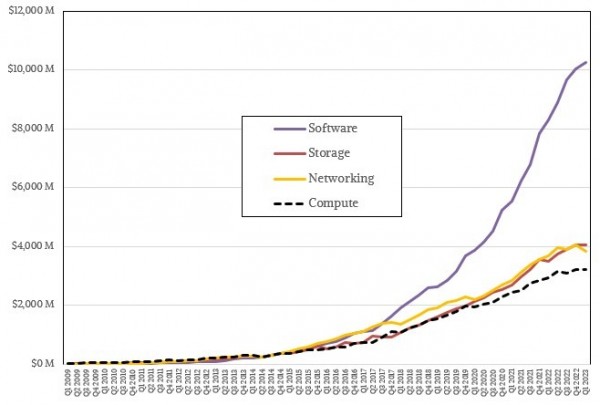

虽然价格和数量之间在经济意义上并非完全弹性相关,而是存在一定线性关系,但人们普遍认为IT基础设施的价格与其成本之间遵循合理的弹性关系。

亚马逊云科技(AWS)在过去十五年间一直践行着这一原则,而如今面对全球经济衰退引发的广泛影响,这一判断正在经受考验。为了度过难关,AWS必须在不想降价时被迫降价,以防止客户出于对经济形势的担忧而大幅削减基础设施容量和相应预算。

亚马逊先是作为大规模计算设备用户,之后才总结经验并发展成一家IT设施供应商,这样的经历对于审视其在经济萧条时期的表现非常重要。总之,亚马逊从未忘记一个基本原则:人们永远对单位计算、存储和网络的成本抱有随时间推移而不断下降的期望。

也就是说,按照经济规律来看,像亚马逊云科技这样的IT基础设施租赁商必须不断扩大业务规模、降低设施使用成本,这样才能在不断降低服务价格的同时,依靠规模经济效应保持良好的盈利能力。

这一点在某些季度体现得尤其明显。2023年第一季度就表明,要想以AWS预期的方式开展云业务,则需要几十亿美元以上的资金。帮助客户排忧解难,则意味着服务商当前可能赚不到能够维持长期运营的充足利润。亚马逊CEO兼前AWS部门总经理Andy Jassy对此直言不讳,公司CFO Brian Olsavsky也表示认可。

在面向华尔街分析师的第一季度财报电话会议上,Olsavsky表示“考虑到经济的持续不确定性,各行各业、不同规模的客户在继续寻求节约业务成本,这一点在亚马逊这边也有所体现。根据预期,客户正继续评估优化云支出的方法,以应对第一季度艰难的经济状况。我们看到这种优化思路将持续到第二季度,今年4月的收入增长率比第一季度又低了约500个基点。需要提醒大家,我们不会针对任何特定一个季度或者一年做优化。我们正努力建立客户关系,维持住比任何一名高管都更加长久的业务稳定性。因此,我们的AWS销售和支持团队将继续投入大量时间帮助客户优化其AWS支出,确保他们能够更好地度过这段经济不确定性时期。这种以客户为中心的理念根植于我们的DNA当中,也是我们长期以来审视客户关系与业务运作的一贯方式。”

也就是说,今年4月AWS的收入增长率大约在15.5%,不知道5月和6月能否保持稳定。或者,也许接下来两个月会逐月下降5%,最终来到14.5%。

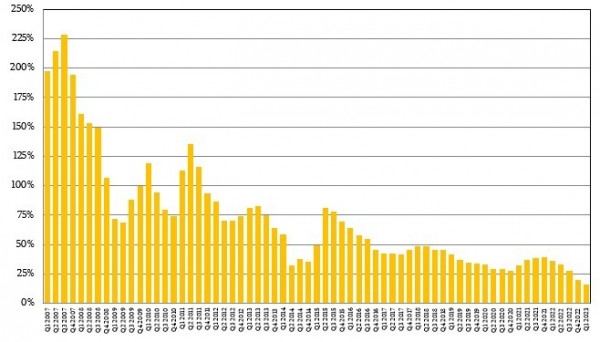

我们可以建立一个AI模型,使用上面显示的季度增长率做出预测;但哪怕只是简单观察一下,我们也能得出不少结论。首先就是增长率确实出现了断崖式下降,而且这种下跌之前曾经出现过四次。坦率地讲,AWS保持高增长、蓬勃发展的日子早已一去不复返。但对一家在IT领域保持着850亿美元年化运营率的公司来说,逐步回归中低增长也属于意料之中。亚马逊是迄今为止全球最大的计算和存储直接供应商,规模超过HPE和戴尔。我们认为,AWS很可能重复2015年、2016年、2018年至2020年曾经出现的几波增速缩水。

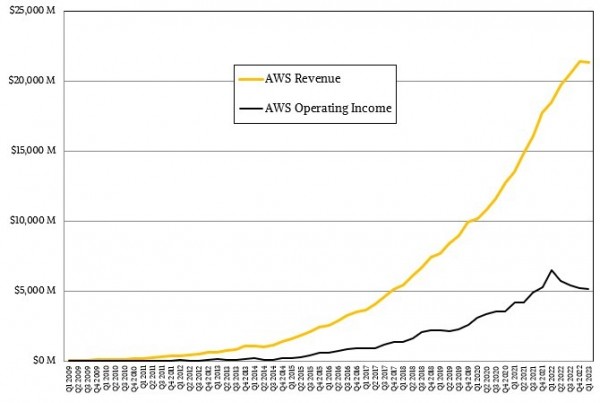

在截至3月的当季度内,AWS报告的收入为213.5亿美元,同比增长15.8%,但尚不及上年同期增长率的一半,也是亚马逊云业务历史上增速最慢的阶段。

鉴于AWS已经成为亚马逊零售及媒体母公司的全部利润来源,所以更令人担忧的迹象在于,AWS的经营收益下降了21.4%来到51.2亿美元,占总收入的24%。2023年第一季度在本质上直接复制了2022年第四季度的情况,这很不寻常,恐怕反映出了市场已经开始出现不确定性。

母公司亚马逊本季度销售额为1273.6亿美元,增长9.4%,经营收益增长30.1%至477万美元。而如果剔除AWS,那么亚马逊其他部门的销售额刚刚超过1060亿美元,增长8.2%,但经营亏损却达到3.49亿美元。总而言之,在计入对电动车品牌Rivian Automotive投资而造成的4.67亿美元损失之后,亚马逊在2023年第一季度的净收入仅为31.7亿美元(由于并非独立厂商,所以找不到关于AWS的净收益数据)。

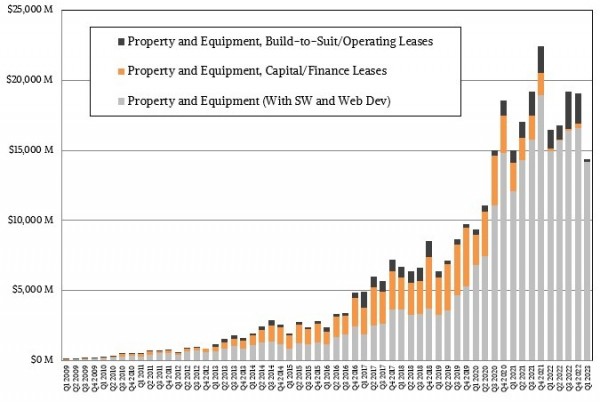

亚马逊并没有提供资本支出的详尽账目,这显然是有意为之。对于那些在云计算领域与AWS竞争的厂商来说,亚马逊还是想保持一种“未知的恐惧”,让其他人假定亚马逊把大部分资金都用在了数据中心和其他内部领域。至于零售领域的竞争对手,亚马逊则希望对方能高估自己在仓储和运输网络方面的资本投入,特别是认为他们正在努力改进并扩大Prime配送业务。AWS和亚马逊零售都拥有庞大规模,也都设置了极高的资本准入门槛。但规模到底有多大、准入门槛到底有多高?亚马逊不说,而且希望能靠不说来吓退一些对手。

Olsavsky还在电话会议上表示,亚马逊正在削减对零售配送网络的投资,但会继续向AWS投入资金。

“对于2023年全年,我们预计资本投入将低于2022年590亿美元的水平,这主要是由于配送网络的投资预期同比有所下降。我们将继续投资于基础设施以支持AWS客户的需求,包括支持大语言模型和生成式AI。”

Jassy也现身此次财报电话会议,并对AWS的情况作出了说明。

“在AWS,我们发现企业在这个充满不确定性的时期,确实对支持抱有愈发谨慎的态度。客户正在寻求一切能帮助省钱的方法。客户们表示,主要手段包括成本优化和成本削减。二者其实是有区别的,客户正通过成本优化对资源做重新分配,借此创造新的客户体验。云计算的一个重要特性,就是可以要求需求做无缝化向上或向下扩展,而本地基础设施却不行。客户需要在这个充满挑战的时期,在外部协助之下找到减少支出的办法。考虑到这从长远角度确实对客户有益,所以我们一直在积极帮助客户进行调整。我们花了很多时间分析观察到的客户与自身状况,并继续推行AWS的基本原则。新的客户渠道看起来表现不错,越来越多的工作负载被迁入AWS,我们的产品创新和交付速度也令人印象深刻。”

华尔街可能对目前的动荡也并不担心。尽管相对较低的增长率令亚马逊的股价下跌了3.5%,但AWS之前也曾经历过这样的艰难阶段。其云业务增长必然放缓,否则AWS的业务规模在短时间内就会超过整个IT市场,甚至在未来冲破全球经济体量上限。

在我们看来,AWS正在向客户返回部分利润以削减使用成本。如果AWS还有闲置的计算、网络和其他设施容量,并愿意以更低的价格和利润率交付,那么客户的总体支出反而可能比以往更高。但无论如何,15%左右的增长率很可能成为新的常态。从300%到200%,再到100%、75%、50%和30%,云计算市场也终于进入了稳定的成熟期。

这种情况将随着市场的发展和竞争的升温而出现。从长远来看,如果行业和各厂商都足够幸运,那么云计算市场的体量有望增长至全美国内生产总值的两倍。

好文章,需要你的鼓励

SanDisk重塑经典SSD品牌:WD Black和Blue正式更名为Optimus系列

西部数据闪存业务分拆后,SanDisk宣布将停用广受欢迎的WD Black和Blue品牌,推出全新的SanDisk Optimus系列NVMe产品线。WD Blue驱动器将更名为SanDisk Optimus,而高端WD Black驱动器将分别更名为Optimus GX和GX Pro。尽管品牌变更,底层硬件和供应链保持不变。然而受全球内存短缺影响,预计2026年第一季度客户端SSD价格可能上涨超过40%。

上海AI实验室研究者想出妙招:让AI像优秀学生一样高效思考,告别“想太多“毛病

上海AI实验室开发RePro训练方法,通过将AI推理过程类比为优化问题,教会AI避免过度思考。该方法通过评估推理步骤的进步幅度和稳定性,显著提升了模型在数学、科学和编程任务上的表现,准确率提升5-6个百分点,同时大幅减少无效推理,为高效AI系统发展提供新思路。

福特汽车准备在车载系统中引入AI智能助手

福特汽车在2026年消费电子展上宣布将在车辆中引入AI助手技术。该AI助手最初将在福特和林肯智能手机应用中推出,从2027年开始成为新车型的原生功能。福特希望通过AI技术实现车辆个性化体验,提供基于位置、行为和车辆能力的智能服务。同时,福特将采用软件定义车辆架构,推出自研的高性能计算中心,提升信息娱乐、驾驶辅助等功能。

MIT团队让机器人终于不再“卡顿“:一种让机器人像人一样流畅反应的突破性技术

MIT团队开发的VLASH技术首次解决了机器人动作断续、反应迟缓的根本问题。通过"未来状态感知"让机器人边执行边思考,实现了最高2.03倍的速度提升和17.4倍的反应延迟改善,成功展示了机器人打乒乓球等高难度任务,为机器人在动态环境中的应用开辟了新可能性。

智能体驱动全球创新浪潮,微软携手前沿伙伴迈进消费电子新未来

达索系统在CES 2026上展示AI驱动的医疗创新, 重塑精准、可预测与个性化医疗

Arm 发布 20 项技术预测:洞见 2026 年及未来发

美光推出全球首款面向客户端计算的 PCIe 5.0 QLC SSD

SanDisk重塑经典SSD品牌:WD Black和Blue正式更名为Optimus系列

福特汽车准备在车载系统中引入AI智能助手

ChatGPT推出健康模式:结合医疗数据提供个性化建议

福特推出AI数字助理及新一代BlueCruise自动驾驶技术

联想Legion Pro可卷曲概念机展现移动大屏游戏新体验

印度和新加坡在智能体AI采用方面超越全球同行

华硕CES 2026新品:更小巧的ProArt GoPro笔记本和升级版Zenbook Duo

n8n警告CVSS满分漏洞影响自托管和云版本

AWS亮相CES公布将AI引入汽车领域的合作成果

联邦快递首席信息官Rob Carter谈打造世界级 IT 文化

亚马逊云科技多年深耕结硕果,定制芯片值此re:Invent大会全面开花

Nvidia和AWS联手加速云端AI部署

在re:Invent大会上,AWS聚焦企业人工智能,在Bedrock方面取得了进展,并推出了新模型

红帽扩展 AWS 联盟,提供更多 Ansible 和 OpenShift 产品

多数企业表示将在2025年增加IT支出,但故事仍有转折

IBM宣布将最强大的Granite AI模型引入AWS云端

AWS Lambda的十年历程:无服务器愿景塑造云和AI的未来

AWS App Studio全面上市,让人人都能构建应用程序