云服务用户,实际在用真金白银帮助厂商构建AI成果

这才是堪称终极的商业模式。

云计算最天才的核心构想,就是让一家掌握大量IT预算(每年可能高达数亿美元)且拥有一定专业知识的大企业,先建立起规模远超自身需求的IT部门,为此砸下数十亿美元(到如今的AI时代,投资额甚至可能高达数百亿美元),再将绝大部分容量出租给第三方客户。如此一来,单凭第三方租金基本就足以抵平云服务商自身的IT运营成本。

于是乎,这个体量超模的IT部门成功将原本的成本中心转化成了新的收入来源与利润池。无论是亚马逊在线零售、微软软件构建与分销业务还是谷歌的搜索引擎和在线广告业务,都已成为运行在免费航道上的商业巨轮。

有鉴于此,八大超大规模基础设施运营商之一的Meta Platforms始终没有发布自己的云业务,才显得格外令人难以理解。

所有大型云服务商乃至众多专门从事AI训练和推理的小体量云服务商都在系统建设上投入了巨额资金,借此支持不断增长的AI工作负载。随着云客户开始花大价钱租用这些云容量来测试并实施针对自身工作负载需求的生成式AI,整个服务器市场的发展趋势也随之迎来新的变化。

长期关注我们的朋友应该知道,我们更多关注IT供应商们在宏观层面的整体数据中心系统业务,而并不关心具体分销模式。正因为如此,我们才会把着眼点放在每个季度在计算、存储及网络容量以及相关系统软件(包括软件许可和租赁费用)、技术支持和融资方面的汇总收入。我们认为,单纯关注云基础设施远不足以体现这种整体趋势,毕竟微软还拥有如此庞大的系统业务及其Windows Server平台,而这些都是客户仍保留自有基础设施的明确证据。于是乎,每个季度我们都会努力将各项统计数据全部拆散再重新组合,为各家IT供应商整理出数据中心业务的详尽成绩单。

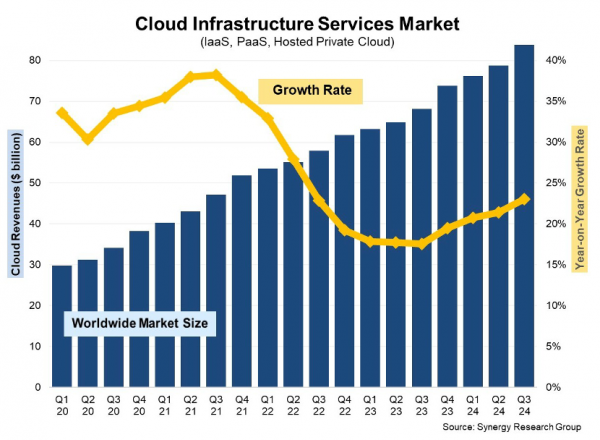

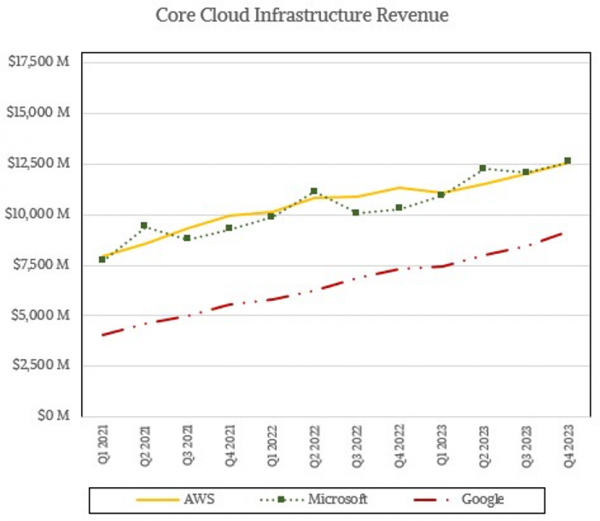

在探讨亚马逊、微软和谷歌系统业务的财务状况之前,让我们先来看看第三季度企业客户在整体云容量方面的支出,具体涵盖IaaS、PaaS和托管私有云(沿用亚马逊云科技提出的术语,即前哨站)。微软最近将一大批此前被归类为IaaS的云服务器重新归类为SaaS,大大颠覆了我们构建的云支出分析模型,但好在这次调整并没有改变总体支出结果。

但也必须承认,这意味着对于只关注IaaS和PaaS业务的预测报告来说,微软的市场份额将比过去三年都要低。例如,Synergy Research就不得不重新调整其分析模型(我们也对微软的「实际」系统收入进行了重新计算,其中包含客户每季度在本地和云系统方面的支出)。

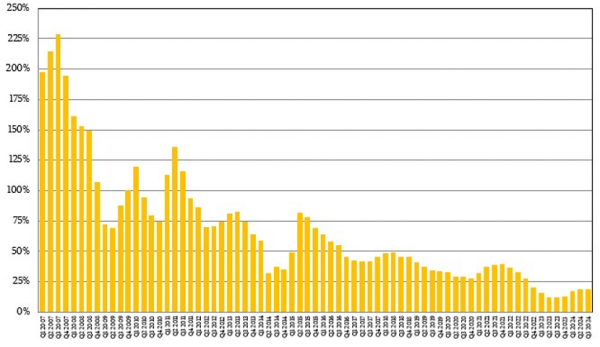

从下图中可以看到,市场上的整体云支出仍在上升,而且增长速率比之前几年要更快:

Synergy估计,2024年第三季度,全球市场在IaaS、PaaS以及托管私有云服务上的支出为838亿美元,较去年同期增长23%。这是该公司对几十家云厂商的收入增量做出的统计,结果为157亿美元。大家可以想见,生成式AI成为云基础设施支出领域的主要增长驱动力。(Synergy并未透露用于支持生成式AI的具体系统租赁金额。)

上面这份图表相当有趣。回顾云收入增速从2021年初峰值开始的下降趋势,再结合2021年末到整个2022年的下降曲线,不难发现传统工作负载的云支出增长正在减弱。事实上,云业务领域一个众所周知、但大家又讳莫如深的秘密就是,支出增长基本跟GDP的增幅保持等比例提升,一般可达GDP增速的1.5倍到2倍。也就是说,GDP每同比增长4%到6%,那么云支出就相应增长约8%。

而从目前的趋势来看,传统机器学习和高性能计算(HPC)之所以有助于提高云端收入,在一定程度上是因为超大规模基础设施运营商和云服务商需要率先采购大量GPU资源。也就是说,云端高性能计算与AI增长成为一个能够自我实现的预言,其中唯一真正获益的就只有狂销GPU与CPU产品的英伟达和强势回归的AMD。

这对英伟达来说肯定是件好事,AMD及其云合作伙伴如今也是乐见其成,各方都希望在生成式AI模型市场上占据垄断地位,同时继续让消费者们对于生成式AI在自家应用场景下的未来前景抱有期待。这样我们才会不断续订租约,让他们囤积更多似乎只有他们才能拿到的宝贵GPU资源。但现实情况甚至更复杂,我们之前曾经专门撰文讨论过这个问题,发现云服务商每花费1美元按照指导价购买GPU,就能在其四年的生命周期内依靠资源租赁赚取6.50美元。也就是说一方面英伟达赚得盆满钵满,另一方面大型云服务商也同样财源滚滚。更可怕的是,市场对于生成式AI的这份兴奋反而成为云巨头们回收成本、加大研发力度的“子弹”,使其极有可能抢先一步实现通用人工智能再回过头来让企业客户们无路可走。这就是生成式AI模式的微妙所在——只要还有人相信它,巨头们就将永远拥有规模化优势。

真是天才般的设计。所以当我们深入探讨亚马逊、微软和谷歌系统业务的财务结果时,请大家牢牢记住这个前提——这三家巨头,在2024年第三季度在全球云收入中合计占比68%。

我们认为自2021年以来,云业务中的大部分增量部分几乎完全是由AI所推动。尽管难以给出实证,但我们的直觉认为事实就是如此。生成式AI的如火如荼拯救了云服务业务,使其免于仅以不到2倍于GDP增速的比例苟延残喘。而GPU资源的稀缺和对生成式AI的不断炒作,正是推动这项业务迅猛发展的动力所在。

也就是说:如果英伟达、AMD及其云合作伙伴找不到除HBM或者CoWoS之外的供应短缺元素,他们也一定会再创造一种出来,证明自己的产品可以卖出更高的溢价。

最终,这些短缺终将消失,而我们将进入Gartner在其炒作周期报告中据说的“幻灭低谷”。届时GPU算力将变得更便宜也更普遍,随之而来的就是芯片制造商和系统集成商的收入和利润趋于正常,这时候生成式AI表现出的作用才是其真实效能的体现。

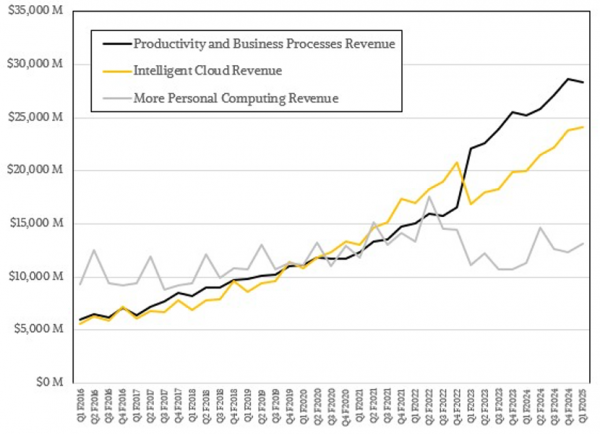

下面让我们先从微软的系统业务入手,聊聊按业务细分之下软件巨头的经营态势:

将部分云收入从IaaS和PaaS重新划归SaaS,对微软各部门的收入上报方式产生了巨大影响,大家可以从上图中的自2022财年处的线段感受到相应变化。

微软明显正一步步成为亚马逊云科技的真正竞争对手。作为全球最大的商业生产力应用程序提供商(知识型员工大量使用这些应用程序,此外另有数十亿民众每天也会偶尔使用这些应用程序),以及全球约半数基于Windows Server的数据中心软件平台背后的开发商,Office 365毫无疑问将继续发挥巨大作用,而归档和备份SQL Server数据库、将Active Directory迁移至云端以及各种大型数据服务及其Dynamics ERP套件的云版本,将共同推动微软公司建立起足以同亚马逊云科技相抗衡的超大规模基础设施。而这一扩张战略的底气,就来自其客户端及服务器平台源源不断贡献的资金收入。

微软花了十年时间才挤进对阵亚马逊云科技的决赛圈,可能还需要另外十年才能在原始基础设施层面达到亚马逊的规模,但我们认为这同样是必然的结果。客户群体确实更站微软这一边。(令人奇怪的是,不知道微软为什么没有抢在IBM之前收购红帽,这样他们就锁定了世界上唯一一个仍在增长的商业IT平台。了解是被反垄断法打怕了,微软不愿再轻易做出会挑动监管机构神经的操作。)

到今年9月的当季度,也就是微软2025财年的第一季度,其收入增长22.8%、来到655.9亿美元,环比下降2.3%。营业收入增长26%,来到305.5亿美元,在总收入中的占比达到令人印象深刻的46.6%。净利润则增长10.7%,达到246.7亿美元。

截至本季度末,微软的现金和等价物总值为784.2亿美元,远低于近年来的正常水平,部分原因在于其花费了200亿美元的资本支出,而且其中大部分跟Azure有关。具体来讲,这笔钱主要花在了建设AI集群方面,而且高于此前2024财年第四季度的190亿美元和2024财年第三季度的140亿美元。自2023年第一季度生成式AI热潮全面兴起以来,微软在其基础设施上的投入总额已经高达1076亿美元。

在继续讨论之前,请大家先认真理解一下前面列出的这串数字,将它们转化为切实的概念。

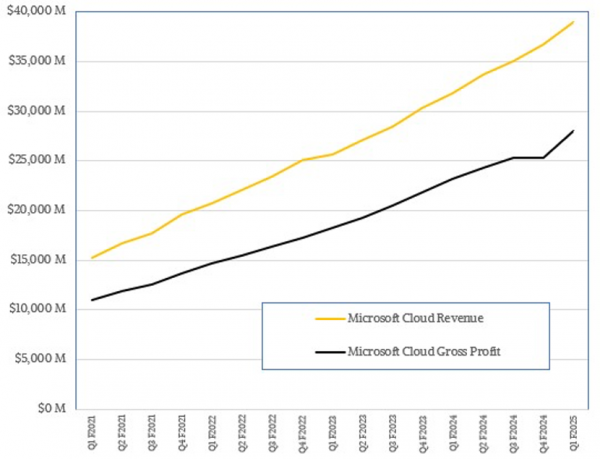

现在让我们一步步开始分析。微软云是对微软产品当中云分销部分的广泛定义,涵盖所有IaaS、PaaS以及SaaS等业务形态。这部分业务在第一季度实现了389.2亿美元收入,增长22.4%,在总收入中占比59.3%。

在这三大业务版块中,微软的智能云部门最接近数据中心业务,但其范围仍然太广,没办法直接作为微软在本地和云基础设施方面核心系统业务的衡量指标。因为智能云同时囊括了微软向数据中心客户销售的各类中间件、数据库软件和服务,以及其他类似的服务。总而言之,智能云收入增长20.4%,达到240.9亿美元,其中营业收入为105亿美元、增长17.9%,占总销售额的43.6%。

作为今年8月正式公布、并在本季度首次作为单独业务分类的新部门,微软划分出了服务器产品和云服务业务,其中包含Azure服务以及Windows Server技术栈销售。在截止于9月的当季度,该部门的销售总额为221.6亿美元,同比增长22.7%。

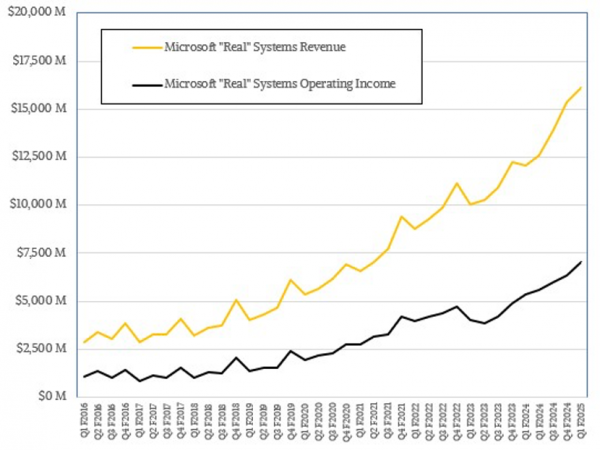

为了了解微软从销售核心基础设施容量和系统软件当中获得的具体收入,我们对其“实际”系统业务进行了建模,这里不包括微软在本地或云平台上运行的数据库、其他中间件以及开发工具:

我们认,在2025财年第一季度,其核心系统业务的收入为161.1亿美元,增长33.6%,营业收入略高于70亿美元,增幅为30.9%。该核心系统业务占微软总收入的43.6%,但仅占其营业收入的23%。微软明显在其Office技术栈和Dynamics应用程序身上获得了更高的利润比例。随着将生成式AI硬件广泛出租给企业客户,我们预计这部分核心系统业务的利润率将大幅上扬。而过去几年利润率长期保持低位,只能说明OpenAI通过与微软合作使用其GPU集群时必然得到了相当优惠的服务成本。

另外需要注意的是,当我们在Azure上租用这些GPU实例时,也相当于是在间接帮助微软和Open扩大其技术优势。

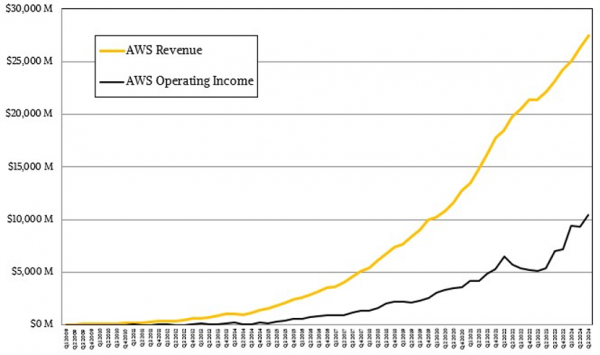

市场对于GPU资源的旺盛需求,似乎也提高了亚马逊云科技的收入和利润:

截止于9月的当季度,亚马逊集团收入为1588.8亿美元,增长11%,营业收入为174.1亿美元,增长55.6%,净收入为153.3亿美元,增长55.2%。亚马逊云科技目前手握716.7亿美元现金,较去年同期大幅增长了43.2%,资本支出则为228.3亿美元。我们不确定其中有多少花在了配送中心和物流系统身上,又有多少被实际用于亚马逊云科技的数据中心。但我们猜测其中有183亿美元用于建设基础设施,其中又有110亿美元花在了AI集群方面(当然,纯粹只是猜测)。

自从生成式AI热潮兴起以来,我们估计亚马逊云科技在基础设施上的投资总额已经高达720亿美元左右,其中约有300亿至320亿美元被用于建设AI集群。

现在如果我们将亚马逊总收入流中亚马逊云科技的部分剥离出来,那么亚马逊零售、广告和媒体业务共带来了1314.3亿美元销售额,增长了9.5%,但营业收入却降低至十分之一,仅为4.06亿美元。在之前的五个季度当中,除亚马逊云科技之外的其他亚马逊业务利润仅占总收入的2.1%至5%,意味着其已经重新回归了以量取胜的典型零售商业务定位。

2024年第三季度,亚马逊云科技收入增长19.1%,达到272.5亿美元,营业收入为104.5亿美元,较去年同期增长49.8%。由此可见,GPU租赁业务包括其中可能的Trainium及Inferentia计算资源有着何等夸张的吸金能力。

从下图可以看出,生成式AI热潮确实帮助亚马逊云科技重新回归了增长态势:

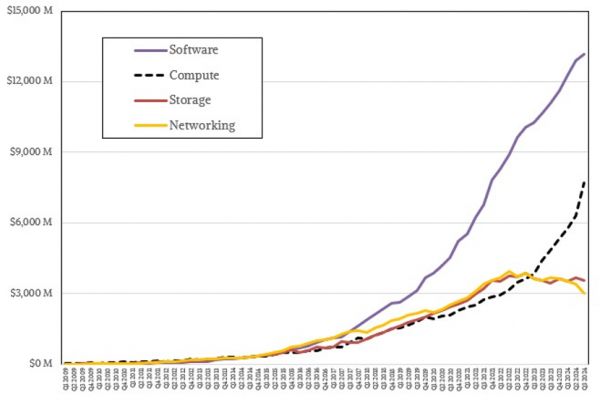

真正让我们好奇的是,应该怎样把亚马逊云科技公布的总收入划分成计算、存储、网络和软件等几个细类。但很遗憾,该公司并没有提供太具体的收入构成数字。

因此,我们只能根据多年以来亚马逊云科技提供的关于计算和存储的少量数据建立起分析模型,同时根据当前市场的整体态势以及我们猜测亚马逊内部的可能情况填补其中的逻辑刮板。这里再次强调,我们只是在进行一项思想实验,大家不要对其中的“数据”太过较真。一切都是在缺少真实数据的前提下进行的,只为得出一种可能的分析结论:

我们认为,自从生成式AI热潮兴起以来,亚马逊云科技的存储和网络收入就一直保持平衡,计算收入当前的增长速度高于SaaS服务收入,而后者现下仍占亚马逊云业务的近半数收入。在我们的分析模型中,亚马逊云科技的计算收入增长了58.7%,达到76.9亿美元;存储收入下降3%,来到35.7亿美元;网络收入则下降18.2%,来到30.2亿美元。

以上结论仅供参考,完全是我们根据亚马逊云科技过往经营态势和当前市场整体情况做出的推断。

最后让我们将目光投向谷歌——没错,我们不会称其为Alphabet,那只是一副看似主导、实际上完全由谷歌操控的空壳。

在截至9月的当季度中,谷歌营业收入增长13.6%,达到882.7亿美元。营业利润增长25.6%,达到285.2亿美元;净利润增速稍快,提升28.6%达到263亿美元,占总销售额的29.8%。

谷歌本季度末现金及等价物总值为932.3亿美元,同比下降14.9%。谷歌在2024年第三季度的资本支出为131亿美元,较去年增长62%。另外谷歌公司在与华尔街分析师的财报电话会议上表示,2024年第四季度的支出也将大致保持稳定,意味着其2024年全年支出将在514亿美元,远高于2023年全年的323亿美元。自2023年第一季度生成式AI热潮兴起以来,直到2024年第三季度,谷歌已经在资本支出方面花掉了706.3亿美元。

如果将三巨头的投入累加起来,那么自从生成式AI热潮兴起以来,数据中心基础设施领域的支出已经高达2500亿美元,其中微软的支出又远远超过了谷歌和亚马逊云科技。这主要是因为微软需要支撑两大AI客户:微软自身以及OpenAI。

第三季度,谷歌云收入为113.5亿美元,增长28.8%,营业收入虽仅有19.5亿美元,仍达到去年同期的近3倍。很明显,谷歌在开发和运营其云业务方面的表现越来越好。但我们还没有建立起相应分析模型,因此暂时无法将谷歌的SaaS部分从IaaS、PaaS以及托管私有云当中剥离出来单独研究。

对于谷歌云业务,我们还萌生出一个有趣的想法。如果谷歌想要继续扩大其云市场份额,首先要做的就是让谷歌云先购置并建设完整的数据中心,然后将再访问权以服务的形式出售给Alphabet集团的各个部门。如此一来,Alphabet的搜索引擎、广告服务和视频服务成本就将转化为谷歌云的收入。(英特尔在其计算引擎和代工业务方面也采取了类似的思路。)我们认为,只要此举能够顺利落地,谷歌云的系统业务在规模上将瞬间与亚马逊云科技和微软处于同一量级。

但目前,微软、亚马逊云科技和谷歌各自系统业务的相对规模如下图所示:

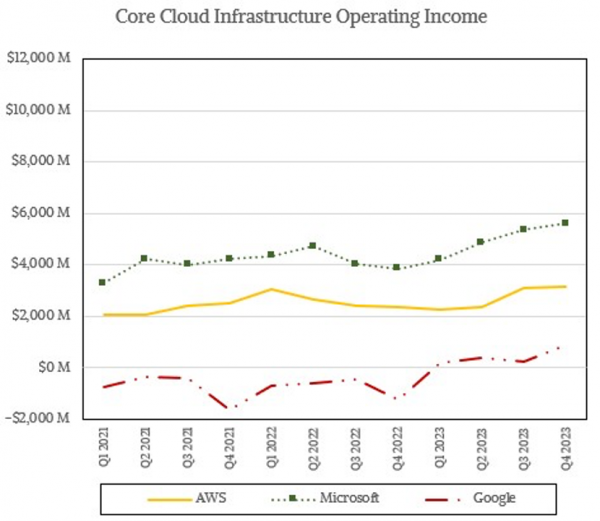

三大巨头的相对营业收入则如下图所示:

这个主意确实值得Sundar Pichai和新任首席财务官Anat Ashkenazi认真考虑,其中Ashkenazi还将接替Ruth Porat出任Alphabet母公司的总裁兼首席投资官。

好文章,需要你的鼓励

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

很多人担心被AI取代,陷入无意义感。按照杨元庆的思路,其实无论是模型的打造者,还是模型的使用者,都不该把AI放在人的对立面。

MIT递归语言模型:突破AI上下文限制的新方法

MIT研究团队提出递归语言模型(RLM),通过将长文本存储在外部编程环境中,让AI能够编写代码来探索和分解文本,并递归调用自身处理子任务。该方法成功处理了比传统模型大两个数量级的文本长度,在多项长文本任务上显著优于现有方法,同时保持了相当的成本效率,为AI处理超长文本提供了全新解决方案。

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

谷歌宣布对Gmail进行重大升级,全面集成Gemini AI功能,将其转变为"个人主动式收件箱助手"。新功能包括AI收件箱视图,可按优先级自动分组邮件;"帮我快速了解"功能提供邮件活动摘要;扩展"帮我写邮件"工具至所有用户;支持复杂问题查询如"我的航班何时降落"。部分功能免费提供,高级功能需付费订阅。谷歌强调用户数据安全,邮件内容不会用于训练公共AI模型。

华为研究团队突破代码修复瓶颈,8B模型击败32B巨型对手!

华为研究团队推出SWE-Lego框架,通过混合数据集、改进监督学习和测试时扩展三大创新,让8B参数AI模型在代码自动修复任务上击败32B对手。该系统在SWE-bench Verified测试中达到42.2%成功率,加上扩展技术后提升至49.6%,证明了精巧方法设计胜过简单规模扩展的技术理念。

联想集团混合式AI实践获权威肯定,CES期间获评“全球科技引领企业”

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

CES 2026 | 重大更新:NVIDIA DGX Spark开启“云边端”模式

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

研究发现商业AI模型可完整还原《哈利·波特》原著内容

Razer在2026年CES展会推出全息AI伴侣项目

CES 2026:英伟达新架构亮相,AMD发布新芯片,Razer推出AI奇异产品

通过舞蹈认识LimX Dynamics的人形机器人Oli

谷歌为Gmail搜索引入AI概览功能并推出实验性AI智能收件箱

DuRoBo Krono:搭载AI助手的智能手机尺寸电子阅读器

OpenAI推出ChatGPT Health医疗问答功能

Anthropic寻求3500亿美元估值融资100亿美元