《2021保险销售与客户经营数字化调研报告》发布,带您寻找行业增长的第二曲线

银保监会于8月公布的2021年二季度银行业保险业主要监管指标数据显示,2021年上半年全国合计原保险保费收入为27098.89亿元,同比下滑了0.32%。此前的官方数据显示,截至到2020年12月31日,我国保险行业的代理制销售人员数量为842.8万人,相比同年6月30日登记的971.2万人,人数锐减136万人。

与以往顺风顺水的增长相比,行业整体收入与代理人数量的下降,一方面需要对传统增长模式进行反思,另一方面需要寻找“破局点”,通过新模式和新手段实现增长的第二曲线。

历时数月,通过深度交流与问卷填写,调研了四十家国内主要保险机构的管理者……今天,瞻新金融科技研究院、金融新观察与循环智能联合打造的《2021 保险销售与客户经营数字化调研报告》正式出炉,与业内一起分享保险销售与客户经营数字化领域的最新“脉动”。

此次调研报告聚焦保险业销售与客户经营端的数字化发展现状、关键创新历程以及未来发展趋势。通过对国内主要保险机构的管理者进行深度访谈和问卷调研,调研报告指出保险业领先者的销售与客户经营数字化转型,已经进入“AI驱动的数字化运营+人机耦合”的阶段,实现了精细化管理能力的升级和对一线顾问人员的实时赋能,不仅客户体验得到大幅改善,销售合规性得到显著增强,也为业务的高质量增长打下良好基础。

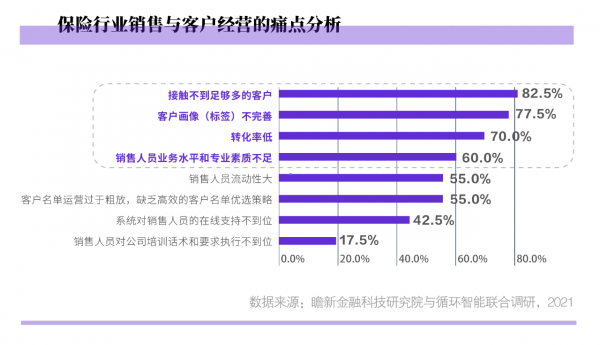

本次调研发现,超过60%以上的人认为保险行业销售与客户经营的四大痛点分别是:接触不到足够多的客户、客户画像(标签)不完善、转化率低以及销售人员业务水平和专业素质不足;与此同时,在销售管理中 84.6% 的保险管理人员认为最大痛点是“对销售中出现的问题发现滞后”,而79.5%的人认为是“对销售过程情况缺乏及时了解”;此外,通过对比现状与未来应用趋势,本次调研还发现“人机对练训练”和“优秀对话挖掘与推荐”是保险机构在科技赋能销售的应用场景中,需求增长最快的两大场景。

瞻新金融科技研究院执行院长、《金融新观察》创始人谌力表示:“随着人口红利逐渐消失、消费者数字化运用水平日益提高以及金融监管部门对保险回归保障功能的政策引导,加速数字化转型,建立高质量发展的优势,成为各大保险企业以及保险中介机构的必然选择。在整个保险价值链中,除了产品端和中后台技术端的创新,销售与客户经营端的创新是保险业数字化转型最有价值的方向之一。”

循环智能联合创始人兼首席运营官(COO)揭发表示:“中国国民人均收入水平的增长为国内人均保险密度的增长留下了很高空间。过去几年,保险行业也在服务模式、营销模式和客户经营上不断推陈出新,不断提升数字化和智能化水平。作为国内保险产品的深度消费者,从自己经历不同形式的保险销售和服务的过程中,我始终觉得消费者选择各类保险机构提供的保障产品和服务,是建立在信任和优质服务的基础上。在这个过程中,人是核心,循环智能就是以提升人的效能和专业能力为目标,我们与保险行业大量客户用领先的AI技术和行业实践赋能大量一线业务人员,让保险的销售和客户经营更加专业化。”

调研报告梳理了中国保险业的销售与客户经营端创新历程,按照时间维度可分为四个主要阶段:1992年前后,个人代理被引入中国保险业,颠覆了传统柜面被动销售的模式;2003年前后,电话销售被引入国内,摆脱了地理位置的限制,业务效率得到提升;2012年前后,依托互联网展开业务的中介平台相继获得保险经纪牌照,基于互联网流量思维与客户展开更频繁的互动,进而开展保险销售与客户经营;2020年前后,多家领先的保险机构开始用 AI 技术介入销售流程,实现精细化管理能力的升级和对一线顾问人员的实时赋能。

与此同时,调研报告对保险销售与客户经营的数字化发展趋势进行了展望,结合行业的前沿实践案例,总结了六大发展趋势:

趋势一:保险代理人借助数字化技术,加速规范化和精英化变革。数字化技术的发展提升了代理人渠道的效率和服务质量,通过代理人展业辅助工具帮助代理人拓展客户和提供更优质的服务成为了行业的一大趋势。利用科技手段把线上化的能力赋予线下业务活动和代理人,同时获得线下业务活动的数据,进而形成持续优化改进的业务闭环。

趋势二:AI 赋能销售管理,打开销售人员与客户沟通对话过程的黑盒。保险顾问与客户每一次沟通的质量,决定了客户的满意度以及最终的转化率。过去,企业只能根据粗放式的指标,例如通话的时长、通话的次数、对话的轮次等进行销售管理和执行力分析。现在,新一代的AI销售科技解决方案,可以将对话过程进行精细化分析,打开销售人员与客户沟通对话过程的黑盒,赋能销售管理。

趋势三:AI 赋能一线销售人员,从产品推销员向专业保险顾问升级。保险顾问人员的专业服务能力,很大一部分体现在,他们对客户需求的挖掘能力和对产品的熟悉程度上。只有这两方面的能力都达到较高水平,才能为客户推荐更符合需求的产品和保障规划。新一代企业服务公司,已经可以结合“语义挖掘”能力和实时辅助工具,通过挖掘优秀顾问人员的最佳实践帮助一线销售人员提升专业性。

趋势四:消费者洞察技术升级,助力保险机构私域流量运营。中大型保险企业的存量客户非常多,但是近八成企业存在“客户画像(标签)不完善”的痛点,导致保险企业对客户的洞察不足。除了从传统的结构化数据中提取客户画像,领先的企业已经开始从对话数据中,基于对话语义提取客户画像标签,从而为企业的私域流量运营提供更有针对性的营销策略,提升转化率。

趋势五:监管趋严,保险机构部署AI质检大幅降低销售合规风险。 过去几年,各大保险企业、保险中介机构纷纷部署了机器质检系统、双录质检系统,以期能够及时发现和纠正销售员与客户沟通过程的不规范之处,降低企业被投诉带来的合规风险。但企业渐渐发现,过去部署的传统机器质检系统效果比较差,仍然会遗漏大量风险。因此,在监管趋严的背景下,全行业纷纷开始向基于对话语义的新一代智能机器质检系统升级。

趋势六:保险机构将更加重视客户体验,提升消费者对保险业的信任度。由于互联网和社交媒体的普及,客户可以轻松获得相关信息,市场主动权开始逐渐向消费者手上转移,保险也将从保险企业“销售产品”变成消费者“购买产品”。现在保险企业会越来越多地被客户拿来与其他行业的最佳客户体验进行比较,因此保险机构更加重视客户体验。

扫码领取调研报告

好文章,需要你的鼓励

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

很多人担心被AI取代,陷入无意义感。按照杨元庆的思路,其实无论是模型的打造者,还是模型的使用者,都不该把AI放在人的对立面。

MIT递归语言模型:突破AI上下文限制的新方法

MIT研究团队提出递归语言模型(RLM),通过将长文本存储在外部编程环境中,让AI能够编写代码来探索和分解文本,并递归调用自身处理子任务。该方法成功处理了比传统模型大两个数量级的文本长度,在多项长文本任务上显著优于现有方法,同时保持了相当的成本效率,为AI处理超长文本提供了全新解决方案。

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

谷歌宣布对Gmail进行重大升级,全面集成Gemini AI功能,将其转变为"个人主动式收件箱助手"。新功能包括AI收件箱视图,可按优先级自动分组邮件;"帮我快速了解"功能提供邮件活动摘要;扩展"帮我写邮件"工具至所有用户;支持复杂问题查询如"我的航班何时降落"。部分功能免费提供,高级功能需付费订阅。谷歌强调用户数据安全,邮件内容不会用于训练公共AI模型。

华为研究团队突破代码修复瓶颈,8B模型击败32B巨型对手!

华为研究团队推出SWE-Lego框架,通过混合数据集、改进监督学习和测试时扩展三大创新,让8B参数AI模型在代码自动修复任务上击败32B对手。该系统在SWE-bench Verified测试中达到42.2%成功率,加上扩展技术后提升至49.6%,证明了精巧方法设计胜过简单规模扩展的技术理念。

联想集团混合式AI实践获权威肯定,CES期间获评“全球科技引领企业”

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

CES 2026 | 重大更新:NVIDIA DGX Spark开启“云边端”模式

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

研究发现商业AI模型可完整还原《哈利·波特》原著内容

Razer在2026年CES展会推出全息AI伴侣项目

CES 2026:英伟达新架构亮相,AMD发布新芯片,Razer推出AI奇异产品

通过舞蹈认识LimX Dynamics的人形机器人Oli

谷歌为Gmail搜索引入AI概览功能并推出实验性AI智能收件箱

DuRoBo Krono:搭载AI助手的智能手机尺寸电子阅读器

OpenAI推出ChatGPT Health医疗问答功能

Anthropic寻求3500亿美元估值融资100亿美元