欧洲 | 欧洲科技业投资寒冬,碳与能源成投资新热点

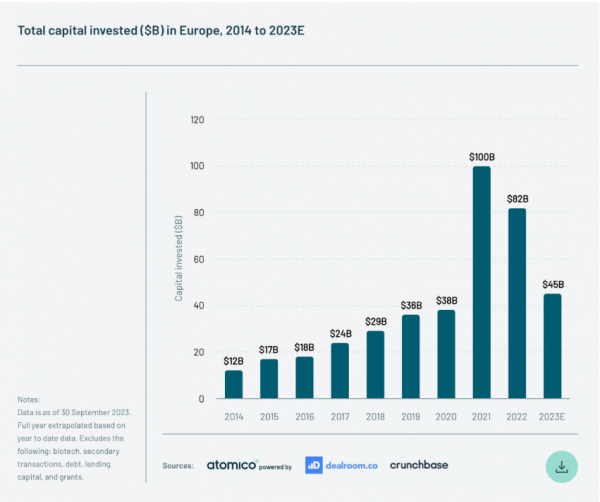

受到通胀、利率上升和地缘政治事件的影响,科技行业持续低迷,风险资本对初创企业的投资大幅减少,尤其是美国以外的地区。风险投资公司Atomico报告显示,2023年投入欧洲科技领域的总资本可能减少到450亿美元左右,较2021年下降一半以上,与2022年的820亿美元相比,这个数字也急剧下降了38% 。

报告指出,欧洲地区的初创企业从种子轮到C轮(及更高轮次)的各个阶段筹集的资金都有所减少,尤其是后期阶段和大型公司受影响更大。今年欧洲只有7家“独角兽”(估值超过10亿美元的初创企业)诞生,而2022年是48家,2021年是108家。

尽管总投资额较前两年有所下降,但Atomico认为,2021年和2022年投资多属于异常情况,这是低利率、疫情期间技术使用激增,以及投资者积累了大量资金的结果。剔除这两年的数据后,融资额看起来呈现出较慢但可能更健康的增长趋势。

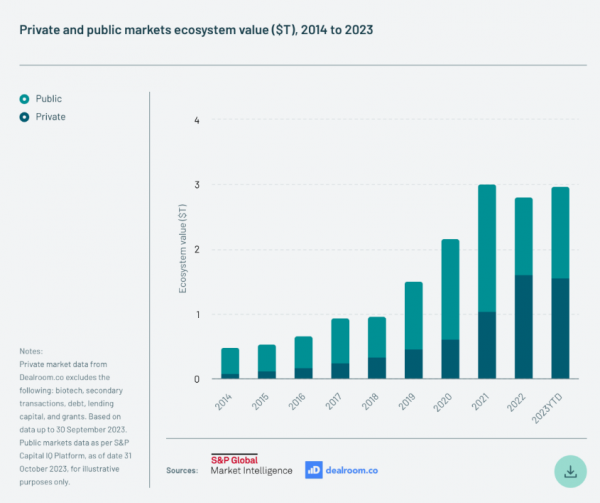

另一个积极迹象是,欧洲科技领域的整体价值——即所有有限责任公司和股份有限公司股权价值之和——在2022年下降了4000亿美元后,已回升至2021年创纪录的3万亿美元。这得益于新兴初创企业不断筹资,其中大多数融资为平轮或溢价融资,抵消了折价融资的影响。

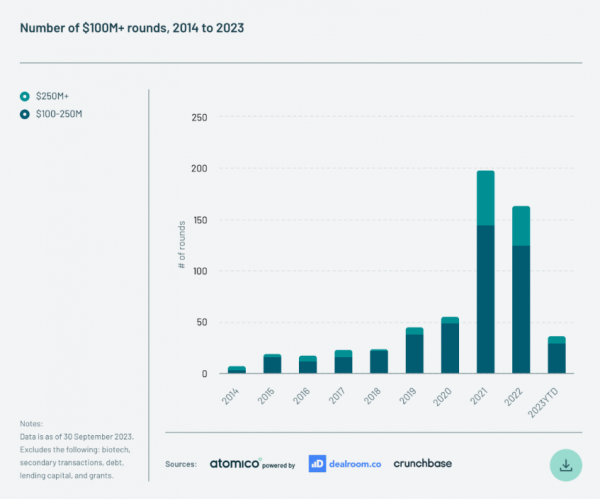

Atomico指出,“跨界投资人”已经放弃了欧洲,所谓跨界投资人就是那些同时投资有限责任公司和股份有限公司的投资人(比如Tiger Global)。他们在推动前几年的一些大交易后,几乎完全退出了欧洲。2021年,这些投资人在欧洲领投或参投了近100笔大型投资,2022年投资速度开始放缓,到了今年,他们仅在该地区进行了四笔投资。

他们的缺席也影响了亿级融资的整体情况。Atomico指出,2023年前九个月仅有36笔1亿美元及以上的投资,而前两年有数百笔。而且即便剔除这两年,数据也不会呈现上升趋势:2020年有55笔1亿美元以上的投资。

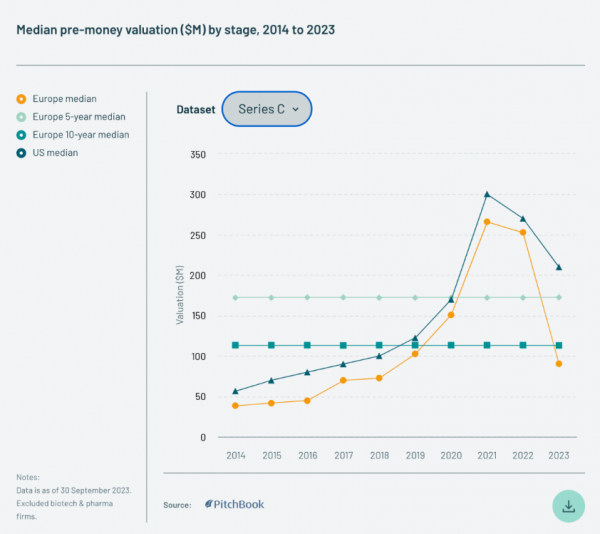

根据Atomico数据,平均来看,几乎每个阶段的初创企业都在进行折价融资。一般来说阶段越晚,估值下降得越明显。下图是C轮融资的情况:

与美国初创企业相比,欧洲初创企业估值普遍较低,具体数字上,低了30%到60%。

报告还写道,“欧洲向长期平均水平的回归是美国正在发生的情况”。在美国和欧洲,几乎从种子轮到C轮每个阶段的融资都有所下降,唯一的例外是美国的种子轮,尽管增速放缓,但仍在上升。Atomico表示,今年美国种子轮中位数为1150万美元,而欧洲的中位数大约是这个数字的一半:570万美元。

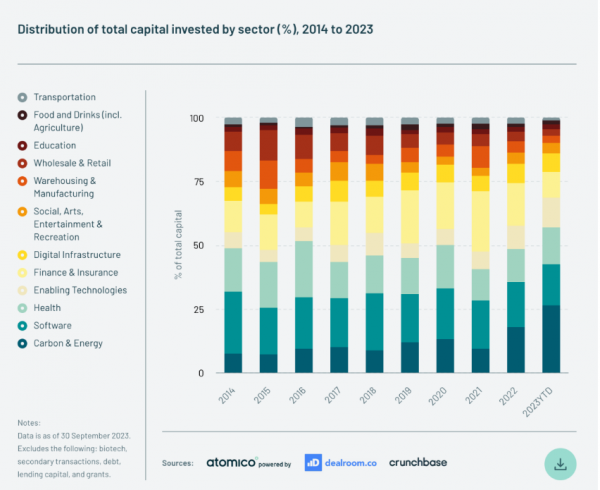

虽然当前科技界的焦点集中在人工智能上,但从目前欧洲的实际情况看,主导投资的并非人工智能领域,而是气候科技。Atomico数据显示,与气候科技相关的碳与能源领域投资,占到了2023年欧洲科技投资的27%,表现甚至优于该地区传统投资量巨大的科技领域。

报告指出:“碳和能源已经明显超过金融、保险以及软件,成为资本募集的最大单一领域。这不仅代表了绿色转型背后资本投入规模的显著增长,也表明自市场高峰以来金融科技投资量的明显减缓。”

好文章,需要你的鼓励

微软CEO纳德拉成AI推广者,呼吁超越低质内容

微软CEO萨提亚·纳德拉希望推动AI接受度进入新阶段,重点关注AI工具如何赋能人类。在微软Copilot订阅和云AI服务收入能否抵消数据中心投资存疑的背景下,纳德拉有动机说服客户和投资者相信AI是明智的长期投资。他在新博客中提出2026年AI发展的三个关键点:将AI视为增强人类能力的工具、从单一模型转向多模型系统协作、以及在AI部署上做出明智的资源配置决策。

ETH苏黎世突破性WUSH技术:让AI大模型压缩实现接近零损失的革命性方案

瑞士ETH苏黎世联邦理工学院等机构联合开发的WUSH技术,首次从数学理论层面推导出AI大模型量化压缩的最优解。该技术能根据数据特征自适应调整压缩策略,相比传统方法减少60-70%的压缩损失,实现接近零损失的模型压缩,为大模型在普通设备上的高效部署开辟了新路径。

法律界巨头LexisNexis推动生成式AI进入法庭实践

法律行业正迅速采用生成式AI技术,用于案件研究、起草和审查等工作。调查显示,80%的法律专业人士认为AI将在五年内对其工作产生重大影响,约四分之三的律所已在使用AI进行文档审查和法律研究。律信数据公司推出的Lexis+ AI平台,整合了超过1380亿份文档记录和AI助手,帮助律师回答复杂问题、生成草案并提供诉讼洞察,成为该公司历史上增长最快的产品。

机器人终于能读懂你的手势了!弗吉尼亚大学团队让机器人变身“人类动作翻译官“

弗吉尼亚大学团队创建了Refer360数据集,这是首个大规模记录真实环境中人机多模态交互的数据库,涵盖室内外场景,包含1400万交互样本。同时开发的MuRes智能模块能让机器人像人类一样理解语言、手势和眼神的组合信息,显著提升了现有AI模型的理解准确度,为未来智能机器人的广泛应用奠定了重要基础。

法律界巨头LexisNexis推动生成式AI进入法庭实践

Pebble Round 2智能手表回归,全新升级带来两周超长续航

OpenAI硬件设备将主打音频交互功能并搭载全新ChatGPT模型

Mac新机必装应用程序完整指南

欧洲银行计划因AI发展裁员20万人

Safe公司CEO:AI是助手而非替代者

印度农业科技公司Arya.ag获8100万美元D轮融资

OpenAI押注音频技术,硅谷掀起无屏设备竞争

CIO如何将AI试点成功扩展至企业级部署

回顾2025,英特尔为AI打下了哪些基础?

从十城抢租到场景落地,擎天租以创新租赁模式推动机器人普惠化

Proteintech选择亚马逊云科技为首选云服务商,构建行业首个AI抗体助手加速科研创新