欧洲 | 欧洲科技业投资寒冬,碳与能源成投资新热点

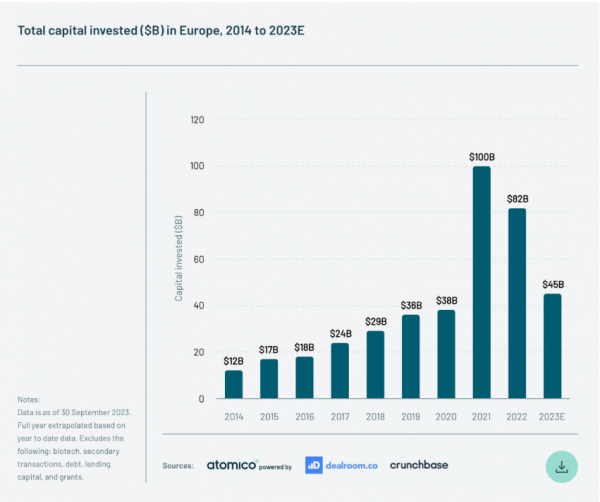

受到通胀、利率上升和地缘政治事件的影响,科技行业持续低迷,风险资本对初创企业的投资大幅减少,尤其是美国以外的地区。风险投资公司Atomico报告显示,2023年投入欧洲科技领域的总资本可能减少到450亿美元左右,较2021年下降一半以上,与2022年的820亿美元相比,这个数字也急剧下降了38% 。

报告指出,欧洲地区的初创企业从种子轮到C轮(及更高轮次)的各个阶段筹集的资金都有所减少,尤其是后期阶段和大型公司受影响更大。今年欧洲只有7家“独角兽”(估值超过10亿美元的初创企业)诞生,而2022年是48家,2021年是108家。

尽管总投资额较前两年有所下降,但Atomico认为,2021年和2022年投资多属于异常情况,这是低利率、疫情期间技术使用激增,以及投资者积累了大量资金的结果。剔除这两年的数据后,融资额看起来呈现出较慢但可能更健康的增长趋势。

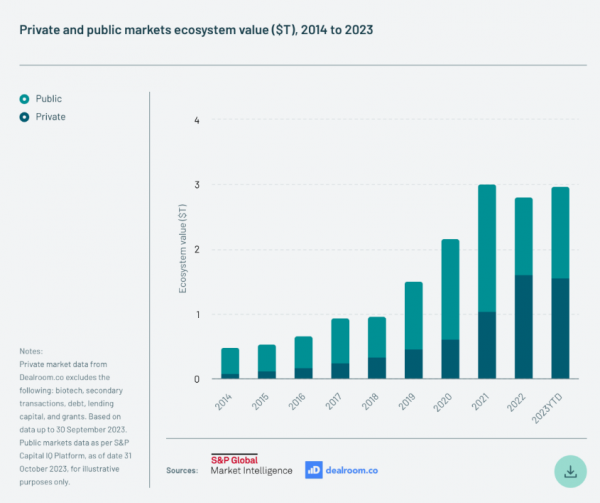

另一个积极迹象是,欧洲科技领域的整体价值——即所有有限责任公司和股份有限公司股权价值之和——在2022年下降了4000亿美元后,已回升至2021年创纪录的3万亿美元。这得益于新兴初创企业不断筹资,其中大多数融资为平轮或溢价融资,抵消了折价融资的影响。

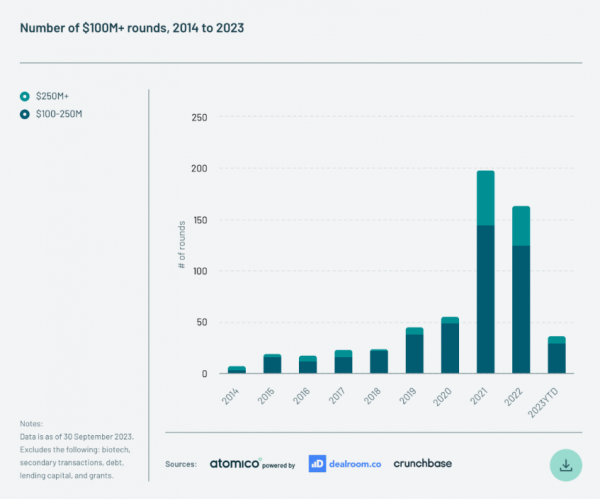

Atomico指出,“跨界投资人”已经放弃了欧洲,所谓跨界投资人就是那些同时投资有限责任公司和股份有限公司的投资人(比如Tiger Global)。他们在推动前几年的一些大交易后,几乎完全退出了欧洲。2021年,这些投资人在欧洲领投或参投了近100笔大型投资,2022年投资速度开始放缓,到了今年,他们仅在该地区进行了四笔投资。

他们的缺席也影响了亿级融资的整体情况。Atomico指出,2023年前九个月仅有36笔1亿美元及以上的投资,而前两年有数百笔。而且即便剔除这两年,数据也不会呈现上升趋势:2020年有55笔1亿美元以上的投资。

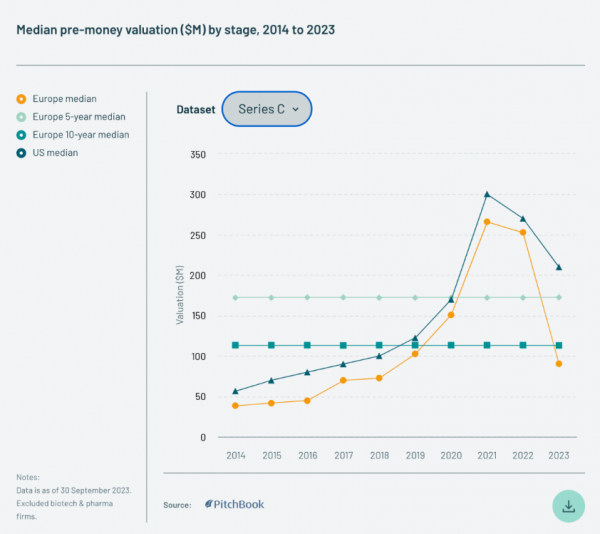

根据Atomico数据,平均来看,几乎每个阶段的初创企业都在进行折价融资。一般来说阶段越晚,估值下降得越明显。下图是C轮融资的情况:

与美国初创企业相比,欧洲初创企业估值普遍较低,具体数字上,低了30%到60%。

报告还写道,“欧洲向长期平均水平的回归是美国正在发生的情况”。在美国和欧洲,几乎从种子轮到C轮每个阶段的融资都有所下降,唯一的例外是美国的种子轮,尽管增速放缓,但仍在上升。Atomico表示,今年美国种子轮中位数为1150万美元,而欧洲的中位数大约是这个数字的一半:570万美元。

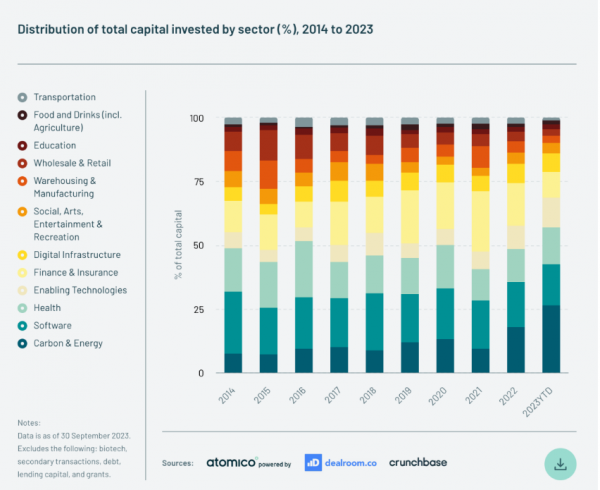

虽然当前科技界的焦点集中在人工智能上,但从目前欧洲的实际情况看,主导投资的并非人工智能领域,而是气候科技。Atomico数据显示,与气候科技相关的碳与能源领域投资,占到了2023年欧洲科技投资的27%,表现甚至优于该地区传统投资量巨大的科技领域。

报告指出:“碳和能源已经明显超过金融、保险以及软件,成为资本募集的最大单一领域。这不仅代表了绿色转型背后资本投入规模的显著增长,也表明自市场高峰以来金融科技投资量的明显减缓。”

好文章,需要你的鼓励

非洲电信基础设施巨头数字化转型实战访谈

Helios Towers供应链总监Dawn McCarroll在采访中分享了公司的数字化转型经验。作为一家在非洲和中东地区运营近15000个移动通信塔站的公司,Helios正通过SAP S/4Hana系统升级、AI技术应用和精益六西格玛方法论来优化供应链管理。McCarroll特别强调了公司Impact 2030战略中的数字包容性目标,计划在未来五年内培训60%的合作伙伴员工掌握精益六西格玛原则,并利用大数据和AI技术实现端到端的供应链集成。

德国机构首创免训练人脸质量评估技术:Vision Transformer也能当“质检员“

德国弗劳恩霍夫研究院提出ViTNT-FIQA人脸质量评估新方法,无需训练即可评估图像质量。该方法基于Vision Transformer层间特征稳定性原理,通过测量图像块在相邻层级间的变化幅度判断质量。在八个国际数据集上的实验显示其性能可媲美现有最先进方法,且计算效率更高,为人脸识别系统提供了即插即用的质量控制解决方案,有望广泛应用于安防监控和身份认证等领域。

n8n 供应链攻击利用社区节点窃取 OAuth 令牌

威胁行为者在npm注册表上传8个恶意包,伪装成n8n工作流自动化平台的集成组件来窃取开发者OAuth凭据。其中一个名为"n8n-nodes-hfgjf-irtuinvcm-lasdqewriit"的包模仿Google Ads集成,诱导用户在看似合法的表单中关联广告账户,然后将凭据传输到攻击者控制的服务器。这种攻击利用了工作流自动化平台作为集中凭据库的特点,能够获取多个服务的OAuth令牌和API密钥。

临床AI大模型的人格面具:布朗大学揭示医疗角色扮演的双刃剑效应

布朗大学联合图宾根大学的研究团队通过系统实验发现,AI医疗助手的角色设定会产生显著的情境依赖效应:医疗专业角色在急诊场景下表现卓越,准确率提升20%,但在普通医疗咨询中反而表现更差。研究揭示了AI角色扮演的"双刃剑"特性,强调需要根据具体应用场景精心设计AI身份,而非简单假设"更专业等于更安全",为AI医疗系统的安全部署提供了重要指导。